תמונת מצב – ענף הרכב 2023

בשנים האחרונות, בהתאם לגידול האוכלוסייה בישראל, היעדר תשתיות מספקות ותחבורה ציבורית שאינה מהווה עדיין כתחליף, ענף הרכב אופיין בפעילות רחבה, הגם שהואטה בשנה החולפת.

שרשרת הערך בענף הרכב כוללת את יצרני הרכב הבינלאומיים, יבואני הרכב (כ-15 קבוצות יבוא רשמיות המייצגות בישראל יצרנים שונים ואחראיות על כ-97% מיבוא הרכבים לישראל, לצד כמה עשרות יבואנים מקבילים האחראים באופן מצרפי על כ-3% מהיבוא), חברות הליסינג וההשכרה (הכולל בעיקר 5-6 שחקניות עיקריות, לצד חברות קטנות יותר), סוחרי רכב (למעלה מ-8,000 סוחרי רכב מורשים) , גופי מימון והמשתמשים הסופיים: משקי בית, פירמות עסקיות וגופים ציבוריים.

נכון לשנת 2022 נעו על כבישי ישראל כ-3.85 מיליון כלי רכב, כ-86% מתוכם הינם כלי רכב פרטיים (כ-3.3 מיליון). למרות רמת מינוע נמוכה יחסית בישראל (כמות כלי רכב לכל 1,000 תושבים), צפיפות התנועה בישראל עדיין בין הגבוהות בעולם, ובהסתמך על מחקרים שנעשו בשנים קודמות, גבוהה פי 3.5 מהממוצע ב-OECD . זאת בשל ריכוז אוכלוסייה וצפיפות גבוהה במרכז הארץ, תחבורה ציבורית שאינה מפותחת דיו ולא מהווה כיום תחליף מספק להחזקת רכב וקצב סלילת כבישים שלא מדביק את הגידול באוכלוסייה ואת העלייה ברמת החיים בישראל.

התפלגות כלי רכב בישראל לפי סוג, 2022

מקור: הלמ”ס * נתוני הלמ”ס נכונים לתחילת שנת 2022 (להערכתנו לא חלו שינויים משמעותיים בנתונים אלו בהמשך השנה)

מתוך כ-3.85 מיליון כלי רכב מנועיים על כבישי ישראל, כ-3.3 מיליון הינם כלי רכב פרטיים (המהווים כ-86% מסך כלי הרכב המנועיים בישראל), כ-305 אלף הינם משאיות (המהוות כ-8% מסך כלי הרכב), כ-156 אלף אופנועים (המהווים כ-4% מסך כלי הרכב) וכ-60 אלף אוטובוסים ומוניות באופן מצרפי (המהווים כ-2% מסך כל הרכב).

התפלגות כלי רכב פרטיים בישראל לפי בעלות, 2022

מקור: הלמ”ס * נתוני הלמ”ס נכונים לתחילת שנת 2022 (להערכתנו לא חלו שינויים משמעותיים בנתונים אלו בהמשך השנה)

מתוך כלי הרכב הפרטיים, כ-88% הינם בבעלות פרטית (כ-2.9 מיליון כלי רכב), כ-7% הינם בבעלות חברות ליסינג (כ-220 אלף רכבים), כ-4% הינם בבעלות חברות (כ-130 אלף רכבים) וכ-1% הינם רכבי השכרה או תיור (כ-30 אלף רכבים).

לאחר נתוני השיא בענף שהוצגו בשנת 2021 (מסירות של כ-290 אלף כלי רכב חדשים וקרוב ל-1.2 מיליון עסקאות מכירת רכבים משומשים), הענף אופיין בירידה של כ-8% בפעילותו בשנת 2022, שנבעה בעיקרה מהפגיעה בהיצע (משבר השבבים העולמי ומלחמת רוסיה באוקראינה, הנחשבות לאזורים בהם מיוצרים חלקים לענף, גרמו למחסור בחומרי גלם המשמשים לייצור הרכבים). השיבוש בהיצע גרם לביקוש לעלות על ההיצע, למחסור של רכבים חדשים בשוק (בישראל ובעולם), להתארכות משך ההמתנה לקבלתם וכן לעליית מחירים. כך דגמים רבים התייקרו בשנה החולפת באלפי שקלים, בעיקר רכבים שמחירם נע סביב או עד 150 אלף ₪, המשקפים שיעור עלייה של 4-6%. תחת השיבושים באספקה נמסרו בשנת 2022 כ-268 אלף רכבים חדשים.

מסירות כלי רכב חדשים בישראל , על ציר הזמן

מקור: איגוד יבואני הרכב

השיבוש במסירות כלי רכב חדשים בשנת 2022 השפיע באופן ישיר גם על שוק הרכבים המשומשים. כך, פרטיים רבים וחברות המתינו לקבלת רכבים חדשים תקופה ממושכת (בדגמים רבים – מספר חודשים עד חצי שנה), ובמשך תקופה זו נאלצו להמשיך להחזיק את רכבם הקודם (המיועד להחלפה) ונמנעו להוציא אותו למכירה בשוק המשומשים או לבצע עליו עסקת טרייד אין במשך התקופה. כך שגם היצע הרכבים המשומשים נפגע, מגמה שבאופן כללי הובילה לעליית מחירים גם בשוק זה. בסך הכל בשנת 2022, על פי פרסומים, התבצעו כ-1.1 מיליון עסקאות רכב בשוק המשומשות בישראל, ירידה של כ-8% בהשוואה לכמות העסקאות בשנת 2021 במהלכה בוצעו קרוב ל-1.2 מיליון עסקאות של מכירת רכב משומש. גם כאן, המחסור בהיצע דחף את מחירן של חלק מהמכוניות המשומשות למעלה, כאשר על פי דיווחים, בדגמים מבוקשים עסקאות רבות התבצעו סביב מחיר המחירון או אפילו מעל (כפונקציה גם של מצב הרכב). הקטגוריות הבולטות בהן נצפו עליות מחירים בשוק המשומשות אשתקד הן רכבי המיני, סופר מיני וג’יפונים הנחשבות גם כיום לקטגוריות פופולריות. בין הדגמים בהם חלה עליית מחירים, על פי פרסומים: בקטגוריית מיני – שברולט ספארק, יונדאי i10, קיה פיקנטו (בקטגוריה זו, הנחשבת לחתך המכוניות הזולות ביותר בשוק, עליות המחירים הגיעו עד כדי 10-11%), בקטגוריית סופר מיני – מאזדה 2, סיאט איביזה, טויוטה יאריס סטייל 1.5, יונדאי i20 , בג’יפונים קטנים – סיאט ארונה, מאזדה 3-CX, קיה סטוניק ועוד. בכך סגר שוק המשומשות שנתיים טובות בסך הכל, גם אם שנת 2022 הייתה מעט פחות טובה מקודמתה מבחינת היקפי העסקאות.

הפריחה בשוק המשומשות הביאה גם להצפת השוק בסוחרי רכב, כאשר כיום על פי נתוני משרד התחבורה קיימים למעלה מ-8,000 סוחרי רכב מורשים (אם כי להערכתנו לפחות חלקם מאופיין בהיקפי פעילות נמוכים עד כדי היעדר פעילות). לשם השוואה, בשנת 2019, טרם פרוץ משבר הקורונה תועדו כ-2,200 סוחרי רכב בלבד, כך שכמות סוחרי הרכב צמחה בשיעור של 350-400% תוך כ-3 שנים בלבד (מרבית העלייה התבצעה בשנים 2021-2022 בהלימה לפריחת השוק).

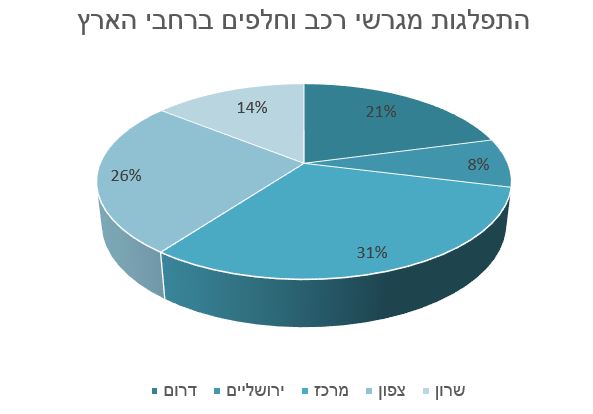

מגרשי הרכב והחלפים, על פי נתוני d&b, מתפלגים באחוזים הנ”ל על פני אזורים בארץ. ניתן לראות כי יחסית קיימים הרבה מגרשים באזור הצפון. השוק הנ”ל, שהתרחב מאוד בשנים האחרונות, לפי המדדים שלנו, מאופיין בהרבה עסקים קטנים מאוד, לעיתים של אדם אחד עם כמה מכוניות בודדות, ורגיש מאוד לשינויים, בלי גב כללי חזק, כמו שקיים ליבואניות הרכב קשה לשרוד בענף הנ”ל לאור כל השינויים שסקרנו כאן.

ובחזרה לשוק הרכב החדש. שנת 2022 התאפיינה בשתי מגמות עיקריות: הגעתה של סין לשוק הרכב הישראלי והצמיחה המואצת של שוק הרכב החשמלי. אם בשנת 2021 יובאו לישראל רק כ-9,000 מכוניות מסין (ובעשור הקודם במהלך רוב השנים כלל לא יובאו מכוניות מסין ארצה), בשנת 2022 כבר נמסרו בישראל למעלה מ-25,000 מכוניות חדשות תוצרת סין, מרביתן רכבים חשמליים [1] . בכך הרכבים הסיניים היוו כמקור השלישי בגודלו לשוק הרכב החדש בישראל בשנת 2022 (עם נתח שוק מצרפי של כ-10% לפי מדינת מקור). קוריאה נותרה כמדינה ששלחה הכי הרבה מכוניות לישראל עם כ-60,000 מכוניות בשנת 2022, בדומה לשנת 2021 (מקור לכ-23% מהמכוניות שנמסרו בישראל ב 2022) ויפן הינה המדינה השנייה מבחינת כלי רכב ששווקו לישראל עם כ-38,500 מכוניות בשנת 2022 באופן מצרפי (המהווים כ-14% מסך המכוניות שנמסרו בישראל ב 2022).

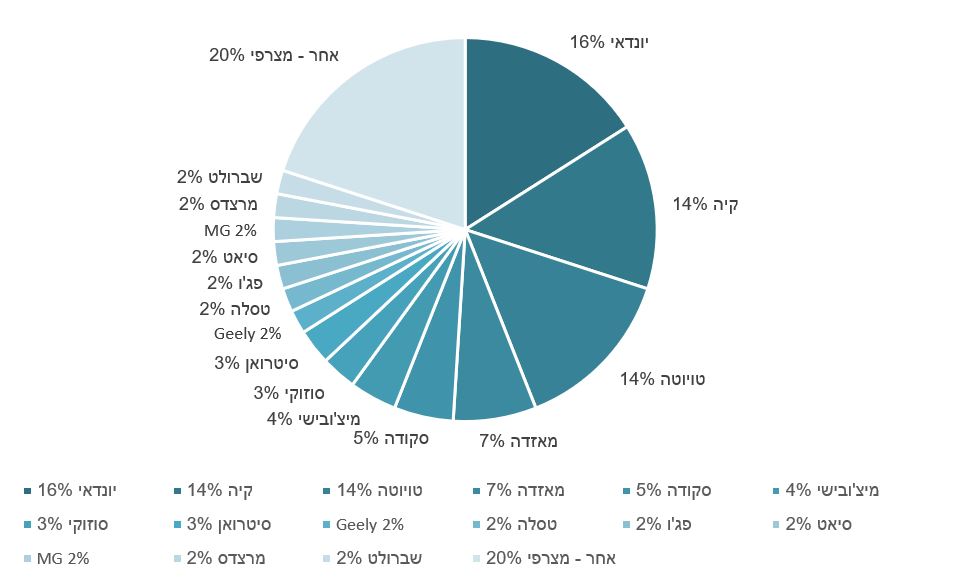

מבחינת מותגים, גם בשנת 2022 יונדאי הובילה את השוק עם כ-42,500 מסירות המהווים כ-16% מסך המכוניות החדשות שנמסרו בישראל (בזהה להובלתה בשוק הרכב החדש בשנת 2021), קיה עלתה למקום השני עם כ-38,000 מסירות המהווים כ-14% מסך המכוניות החדשות שנמסרו (לאחר שבשנת 2021 הייתה במקום השלישי), וטויוטה ירדה למקום השלישי עם כ-37,000 מסירות המהווים הם אף כ-14% מסך המכוניות החדשות שנמסרו. מאזדה במקום הרביעי עם קרוב ל 19,000 מכוניות שנמסרו (נתח של כ-7% מסך המכוניות החדשות שנמסרו). סקודה במקום החמישי הינה האירופאית היחידה ב”חמישיה המובילה” עם כ-13,500 מסירות (נתח של כ-5% מסך המכוניות החדשות שנמסרו).

נתחי שוק מסירות מכוניות חדשות לפי מותגים, 2022

מקור: איגוד יבואני הרכב

קבוצות היבוא המובילות בענף, 2022

| יבואן (רשמי) | מותגים מיוצגים | מותגים נוספים

החל מ 2023 |

| כלמוביל | יונדאי, מיצ’ובישי, מרצדס, ג’נסיס, סמארט, | ORA |

| יוניון מוטורס | טויוטה, לקסוס, Geely | |

| טלקאר | קיה , SERES | |

| צ’מפיון מוטורס | סקודה, סיאט, פולקסווגן, אאודי, BYD | |

| דלק מוטורס | מאזדה, פורד, BMW, MINI, לינקולן | |

| לובינסקי | סיטרואן, פיג’ו, MG, אופל | |

| קרסו מוטורס | רנו, ניסאן, דאצ’יה, אינפיניטי, Chery | |

| מכשירי תנועה | סוזוקי | |

| סמלת | סובארו , Jeep , פיאט, אלפא רומאו, הונגצ’י | WEY |

| UMI | שברולט, איסוזו, קאדילק | |

| טסלה מוטורס ישראל | טסלה | |

| מאיר | וולוו, הונדה | LynkCo |

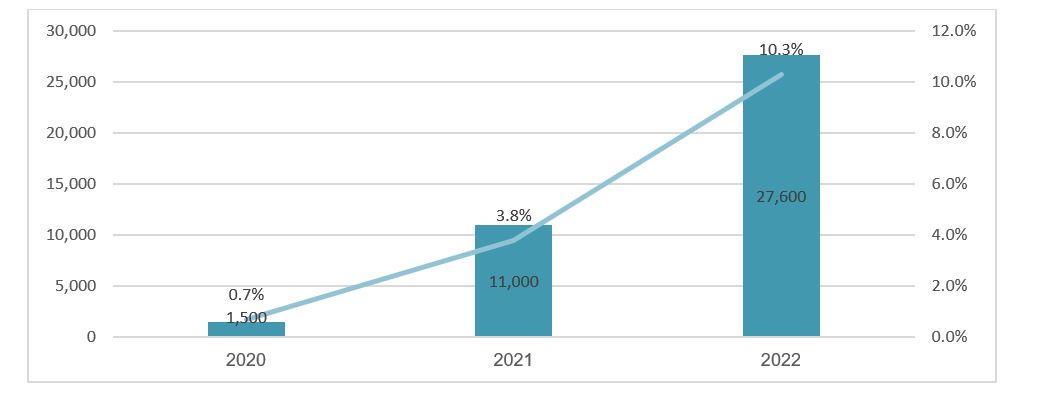

בתוך כך, בשנתיים האחרונות החל להתפתח בישראל שוק הרכבים החשמליים, שוק צעיר גם בקנה מידה עולמי. מנתוני הענף לשנת 2022 , ניכר כי הטכנולוגיה החשמלית הוטמעה בשוק בשנה זו באופן נרחב, במהלכה נמסרו כ-27,600 מכוניות חשמליות, המהוות כ-10.3% מכלל מסירות המכוניות. זאת לאחר שבשנת 2021 נמסרו כ-11,000 מכוניות חשמליות (צמיחה של כ-250% בקטגוריה).

מסירות כלי רכב חשמליים ושיעורים מסך מסירות כלי רכב חדשים, 2020-2022

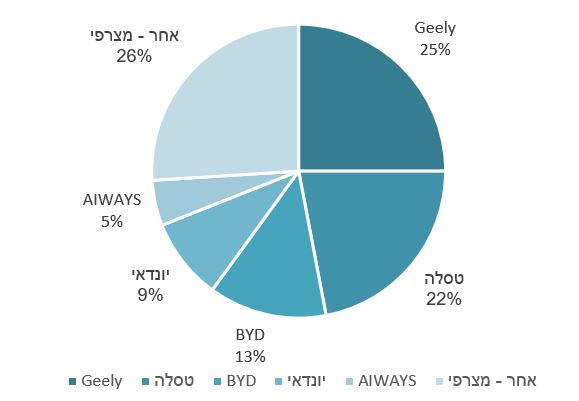

בקטגוריית המכוניות החשמליות, הנשלטת בעיקר על ידי מותגים סיניים, “מלכת החשמל” לשנת 2022 הינה Geely (מקבוצת יוניון מוטורס) עם כ-6,800 מסירות, אחריה נמצאת טסלה עם כ-6,000 מסירות, BYD (המיוצגת בישראל על ידי קבוצת שלמה בשיתוף פעולה עם קבוצת אלייד, הבעלים של צ’מפיון מוטורס, לשיווק המותג) מסרה כ-3,700 מכוניות (נכנסה לישראל רק לקראת סוף 2022), יונדאי עם כ-2,640 מסירות ו-AIWAYS (המיוצגת בישראל על ידי אוטו חן מקבוצת בליליוס) עם כ-1,300 מסירות.

נתחי שוק מסירות מכוניות חשמליות חדשות לפי מותגים , 2022

בנוסף לרכבים החשמליים המלאים, בשנתיים האחרונות התפתח בישראל גם שוק רכבי פלאג-אין [2] , כאשר בשנת 2022 נמסרו כ-13,400 רכבים חדשים מסוג זה, המהווים כ-5% מסך המסירות הכולל. כך שבאופן מצרפי מסירות כלי רכב חשמליים מלאים והיברידיים פלאג אין חצו את ה-40,000 מסירות בשנת 2022 והיוו יחדיו מעל ל-15% מסך המסירות.

הביקושים למכוניות חשמליות הובילו את מרבית קבוצות הרכב הגדולות לחבור ולייצג חברות סיניות ידועות בתחום, כאשר אם בשנת 2022 היו בשוק הרכב בישראל כבר קרוב ל-15 מותגים סיניים, בשנת 2023 אנו צפויים לחצות את ה-20 דגמים, עם כניסת מותגים חדשים, בהם WEY (המיוצג על ידי קבוצת סמלת והשקתו החלה ממש בימים האחרונים של שנת 2022) ORA (המיוצג על ידי קבוצת כלמוביל שהחלה בשיווקו), Voyah (המיוצג בישראל על ידי מטרו מוטור שהחלה בשיווקו), LynkCo (המיוצגת בישראל על ידי קבוצת מאיר שהחלה בשיווקו) ועוד.

מבט קדימה לשנת 2023

למרות ירידה בהיקפי הפעילות בענף בשנת 2022 על רקע הפגיעה בהיצע, השחקניות בענף ניצלו את הביקושים הקשיחים בשנה החולפת להעלאת מחירים, כדי לפצות פר עסקה (תחת כמות עסקאות נמוכה יותר). דווקא שנת 2023 התחילה בסערה מבחינת כמות מסירות כאשר בינואר 2023 נמסרו למעלה מ-47,000 רכבים חדשים (נתון הקרוב לשיא מסירות בחודש בודד שעומד על כ-48,000 כפי שנרשם בינואר 2021). הנתון הגבוה יכול להעיד, לפחות באופן ארעי, על איזושהי השתחררות ב”פקק” שנוצר בשרשרת האספקה. זאת כאשר משבר השבבים העולמי עדיין כאן ורוסיה ממשיכה להתפלש בבוץ האוקראיני. לכן השאלה האם נתון חודש ינואר יכול לבשר על שינוי מגמה בקצב הדבקת הפער שנוצר בענף, נצטרך לעקוב בחודשים הקרובים אחר נתוני המסירות. נציין גם כי באופן מסורתי חודש ינואר נחשב לחודש טוב בענף ובדרך כלל מתאפיין בכמות מסירות גבוהות. כך או כך, במקרים של המשך מחסור במכוניות מדגמים מסוימים, ניתן להניח כי הביקושים יוסטו למותגים של יצרנים אחרים.

מנגד יש להוסיף את המצב המאתגר בו שרוי המשק, כאשר לאחר נתונים מקרו כלכליים טובים בשנת 2022 לפיהם המשק צמח ב-6.5% והצריכה הפרטית עלתה אף בשיעור גבוה יותר של מעל ל-7%, להערכת בנק ישראל הצמיחה במשק צפויה לפחות בשנת 2023 לכ-2.8% ואילו הצריכה הפרטית צפויה להיחתך לכדי 4% בלבד. כבר עתה ברור שהאינפלציה הגבוהה שליוותה אותנו בשנה החולפת צפויה להימשך גם בשנת 2023, גם אם תתמתן מעט. גם סביבת הריבית הגבוהה צפויה ללוות אותנו, כאשר ריבית בנק ישראל עומדת כיום על 4.25% לאחר שרק לפני כשנה עמדה על 0.1% בעידן “הריבית האפסית”.

לענף הרכב, כל שכן למקטע הליסינג, קיימת חשיפה גבוהה לשינויים בריבית, כאשר לחברות בענף צרכי הון גבוהים לטובת הצטיידות והחזקת ציי הרכבים. עליית הריבית מייקרת גם למגזר הפרטי את עלויות המימון לטובת רכישת הרכבים. בנוסף בחודש האחרון אנו עדים לפיחות מהיר של השקל אל מול המטבעות הזרים (שער הדולר עלה בפברואר לבדו משער של 3.45 ₪ בסוף ינואר לכדי שער של 3.65 בסוף פברואר , שער היורו על בפברואר משער של 3.75 בסוף ינואר לשער של 3.88 בסוף פברואר), מגמה שתצריך את יבואניות הרכב לבצע עדכוני מחירים (למעלה) בהתאם.

כבר ב”תמונת המצב השנתית לסיכום שנת 2022 במשק” התרענו כי על פי מדדי d&b, השילוב של אינפלציה גבוהה מחד, אל מול ייקור עלויות המימון, הן למגזר העסקי והן עבור המגזר הפרטי, כמו גם הירידה הצפויה בצריכה הפרטית כתוצאה, העלו החל מהמחצית השנייה של 2022 את רמת הסיכון הכללי במשק, מגמה שצפויה להערכתנו להימשך גם בשנת 2023. ומה באשר לענף הרכב? הענף על פי מדדי d&b מסורתית אינו נמנה בקרב הענפים המסוכנים במשק, על רקע מבנה הענף הריכוזי (הענף נשלט על ידי מספר מצומצם של קבוצות הניחנות באיתנות גבוהה), המרווחים הגבוהים שמאפיינים אותו וביקושים גבוהים בשנים האחרונות, ועל כן לא צפוי להוות ככזה גם בשנת 2023.

הרבה גם תלוי באיזה קצב תשתחרר שרשרת האספקה העולמית. רמת סיכון גבוהה יותר צפויה לשרור במקטע סוחרי הרכב, כאשר להערכתנו הפריחה שאפיינה את שוק הרכבים המשומשים צפויה להתמתן, ובהתאם צפויה לחול הצטמצמות עסקים במקטע (יציאת עוסקים מהענף, כאלה שהעיסוק בתחום אינו מהווה כתחום פעילותם העיקרי וכן סוחרים קטנים). ההאטה בפעילות העסקית במשק, ובפרט בענף ההייטק, תאתגר גם את שוק הליסינג, כאשר גם במקטע זה, רמת הסיכון עולה בקרב חברות ועסקים קטנים יותר, אשר מלכתחילה תלויים במספר מצומצם יותר של עסקאות.

מבחינה צרכנית המגמות המקרו-כלכליות צפויות להשפיע גם על יכולות והעדפות הצרכנים. רק בינואר השנה הודיעה טסלה, שרכביה אינם נמנים בחתכי המחיר הנמוכים בשוק, על הורדת מחירים בעשרות אלפי ₪, כהתאמה לסביבה הכלכלית. להערכתנו צפויה התגברות ביקושים לרכבים בחתכי מחירים נמוכים יותר, כלומר רכבי מיני וסופר מיני, וכן רכבי פנאי, משפחה וג’יפונים במחיר של עד 150-170 אלף ₪. בתוך כך, לאור עליית עלויות המימון לעסקים וכתוצאה מהפיחות בשקל, נראה כי עליות המחירים בענף צפויות להימשך גם בשנת 2023, באלפי שקלים לרכב, בהמשך מגמה משנה קודמת (גלגול עלויות על הצרכנים). ובסופו של דבר, הצרכן הישראלי אמנם לא אוהב לעמוד בפקקים, אבל אוהב את הרכב הפרטי – בהיעדר אלטרנטיבה ראויה של תחבורה ציבורית, נמשיך לעמוד בפקקים (ולשלם על זה) גם בשנה הקרובה.

כמסקנה וניתוח של d&b על הענף הנ”ל ,לאור התקופה והשינויים הרבים בו, החל ממצוקת חלפים שעוד טרם הסתיימה, דרך מעבר לצריכה של רכבים חשמליים והתאמת השוק ( כולל תחנות הטענה) לנושא, נמשיך דרך ייקור עלויות המימון לרכיבת רכב- בעקבות עליה דרמטית בריבית בעת האחרונה, פיחות השקל בימים אלו- שיגרור עליה של מחירי הרכב החדשים, האטה כללית במשק וצריכה פרטית נמוכה יותר, אנו צופים כי גם בענף הנ”ל, למרות שלא נחשב לענף בסיכון גבוהה תהייה האטה ושחיקה ברווחיות בשנת 2023, למרות שחודש ינואר היה חודש עם תוצאות טובות, נראה כי זה מושפע עדיין ממסירות וביקושים קודמים ( משנת 2022).

עיקר האתגרים בענף, אנו צופים שיפקדו את חברות הליסינג, בשל צמצום עובדים בלא מעט חברות במשק, וכן בענפים המגרשים / סוחרי הרכב הפרטיים שכן שם חלה קפיצה ופתיחה גבוהה של עסקים, שלא בטוח שיצליחו לשרוד את המצב המורכב השנה, ויאלצו להיסגר.

כמדינה אין ספק שהמשך קידום תוכנית הרכבת הקלה והמטרו, בהקדם הניתן יהווה אלטרנטיבה ראויה ונדרשת למצוקה ההולכת וגדלה של רכבים על פרטיים על הכבישים. אנו סבורים כי ברגע שהתחבורה הציבורית אכן תהפוך למשמעותית, נוחה וידידותית נראה שינוי משמעותי בצריכה של מכוניות פרטיות במדינה- נושא שכדאי לכל הענף להתחיל לחשוב ולהיערך אליו כבר בעת הנוכחית.

מלאו את הפרטים ומומחי דן אנד ברדסטריט

ילוו אתכם במציאת הפתרון שמתאים לכם

הפרטים התקבלו

תודה שנרשמת לשירות המידע של dunsguide.

נציגנו יחזרו אליך בהקדם

דן אנד ברדסטריט

פתרונות מידע גלובליים

צמיחה עסקית

הגנה עסקית

לשכת אשראי

פתרונות בהתאמה אישית

כתבות ומאמרים מקצועיים

כל הזכויות שמורות 2019 © דן אנד ברדסטריט ישראל